本文由微信公众号苏宁金融研究院(ID:SIF-2015)原创,作者为苏宁金融研究院研究员陶金,首图来自壹图网。

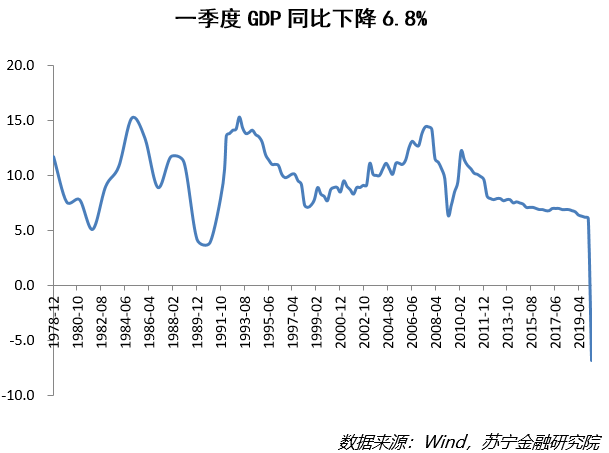

4月17日,国家统计局公布了一季度的重要经济数据。其中,一季度实际GDP同比下降6.8%,是改革开放以来的首次负增长。中国GDP的上一次负增长,还要追溯到44年前的1976年。

一季度GDP分析:是什么导致了-6.8%?

GDP尽管是一个滞后性指标,其对于预测经济和资产价格走势的作用并不大,但GDP能够说明经济最完整、最全面的运行情况。

一季度GDP体现了疫情对中国经济的打击之深远。1月下旬新冠肺炎疫情在中国爆发,持续了近两个月的时间,对此中国采取了强有力的防控措施,疫情在中国持续的时间比经典的流行病学所预估的时间要短得多,但同时也付出了很大的经济代价。疫情在全球的蔓延又反过来通过恶化外部环境来影响中国。

1、负增长的结构分化

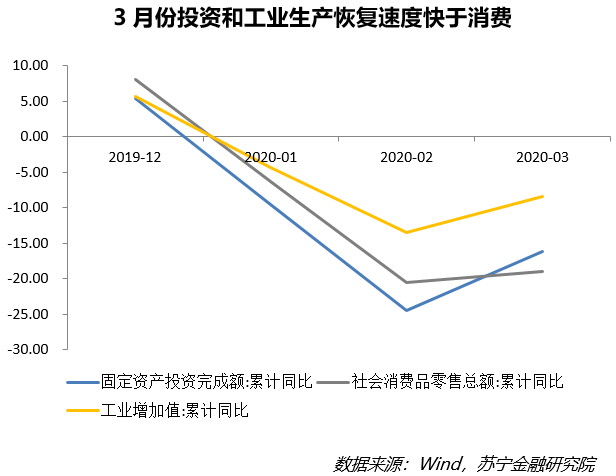

一季度-6.8%的GDP降幅,基本符合预期,已经被市场所充分消化。3月份的各项经济数据得到了一定程度的恢复,降幅开始收窄,但负增长背后的结构分化值得关注。例如,3月规模以上工业增加值同比下降1.1%,1-2月为降13.5%。一季度固定资产投资同比下降16.1%,1-2月为降24.5%。但内需恢复速度仍然较慢,3月社会消费品零售总额同比下降15.8%,1-2月为降20.5%,降幅收窄幅度相对更小。因此总体来看,3月较2月的中国经济恢复情况符合宏观经济学的运行规律,即投资和生产端的调整能力更强,而消费复苏的速度就会慢一些。

2、3月复工复产情况仍不乐观

3月份较为艰难的复工复产情况直接影响了一季度GDP数据。一般而言,一季度中,3月份经济总量所占比重接近四成,1、2月份总计超过六成。例如2012年以来,每年1-2月社会消费品零售总额占一季度总计的比重稳定在68%。

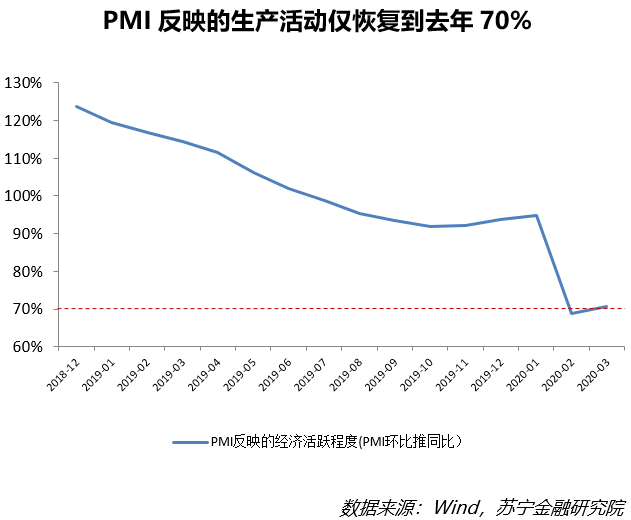

但尽管3月为52.7,重回荣枯线,这却仅仅意味着3月较2月好转。利用PMI环比推同比,大致估算3月生产活动与去年同期相比的恢复情况,可知3月复工复产速度缓慢(仅约为去年的70%,参见下图),也从侧面反映了复工不复产现象的存在。

二季度GDP展望:明显复苏?

二季度GDP增速如何?能否由负转正?这取决于两大因素:全球疫情形势和国内逆周期调节力度。从这两个因素看,二季度明显复苏仍然存在不确定性。

1、全球疫情形势

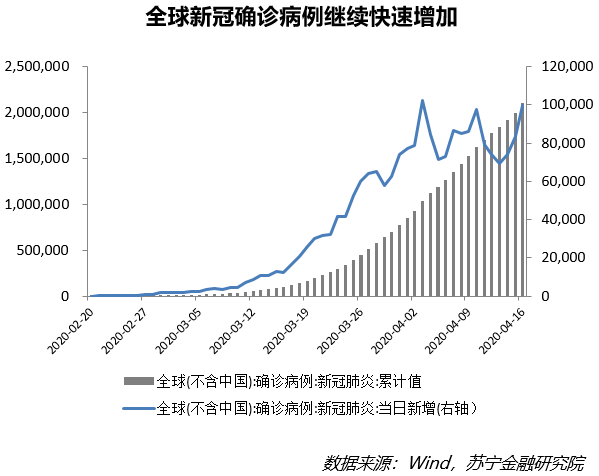

毫无疑问,当前国内外经济增长的主要矛盾是全球疫情的演化形势。从2020年2月20日开始,全球多个国家疫情陆续爆发,到了4月16日,全球新冠确诊病例数量超过210万,主要经济体均深陷疫情。而且每日新增的确诊病例数量仍然维持在高水平,4月16日当天全球新增病例接近10万个。还会更严重吗?

有可能。当前疫情正向第三批国家蔓延,包括俄罗斯和印度等新兴经济体。这些国家的医疗体系相对脆弱,疫情在这些国家是否能够得到有效控制,不确定性较大。

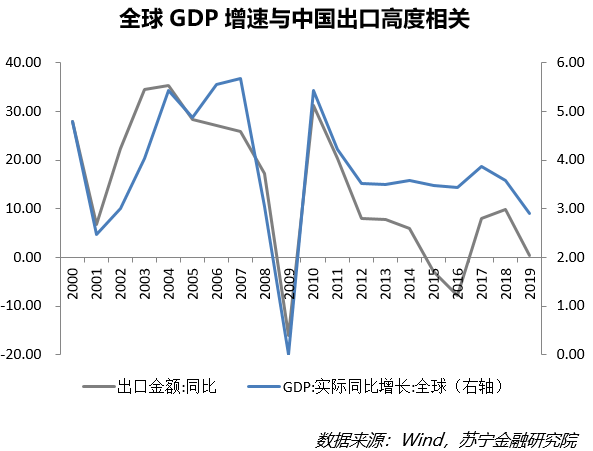

但无论疫情如何演化,疫情带来的主要经济体衰退,是比较确定的。这将对中国的外需造成巨大冲击。据统计,全球经济增速下滑1个百分点,中国出口增速便会下滑6-8个百分点。

2、逆周期调节力度

与全球疫情这一负面因素相反的是,中国的逆周期调节政策积极有为,能够有效支撑二季度复苏。一季度的GDP负增长,不仅没有浇灭市场对于经济前景的信心,反而使得市场对于基建等逆周期调节政策的期待更甚。从3月底中央政治局会议召开至今,以提高赤字率、发行特别国债、扩容专项债为核心,新一轮的积极财政政策呼之欲出。

对于货币政策,国务院金融委在4月15日召开的第二十六次会议上指出,根据当前国内国际经济和金融形势,关键在于加大逆周期调节力度,扎扎实实做好自己的事,从总量和结构同时入手,在供给和需求两端发力,把支持实体经济尤其是中小微企业发展的各项政策措施落到实处。因此,未来货币政策仍然需要关注如何救助企业部门,这需要更大程度地发挥政策性金融的作用,包括贴息、专项贷款、放宽发行债券等措施。

今年GDP增速还要定目标吗?

新中国成立以来,中国政府一直对经济进行持续的规划,目的是对国家重大建设项目和国民经济重要比例关系等作出规划,为国民经济发展远景规定目标和方向。

1953年,中国开始制定第一个“五年计划”(“十一五”后改为“五年规划”)。2020年是“十三五规划”的最后一年。

同时,上世纪90年代开始,我国将主要的发展目标由国民生产总值改为国内生产总值(GDP),并开始在每年的政府工作报告中制定当年的GDP增长预期目标。

2020年1月,全国各地方政府的两会已经密集召开,各地的政府工作报告中均制定了2020年GDP增长的预期目标。但显然,各地在制定GDP目标时疫情还没有爆发,这些目标也显然不符合今年的实际情况了。目前全国两会的日期尚未确定,GDP增长的预期目标也尚未确定。同时,2020年是全面建成小康社会的关键年,要达到这一目标,当年实际GDP增速需要至少超过5%。但受到疫情的侵扰,一季度GDP大幅负增长,将明显拖累全年增长。

那么今年GDP增速目标是否还要有一个明确的数字?

是否要制定精确的增长目标,其实还对应了以下问题:

目前学界和市场对中国到底该采取什么样的政策取向产生了一些争议,有的认为目前的情况应“特事特办”,要加大刺激力度,有的则认为应警惕2008年的教训(刺激后遗症)重演,不能强刺激。应该走哪条路?

对于这个问题,我们认为既不能完全依靠刺激需求,也不能放弃逆周期的对冲政策。而是在短期内注重救助,避免企业大规模破产和大规模失业,再配合以适当的消费和投资刺激政策。

首先,中国的货币政策和财政政策仍然拥有足够筹码。货币政策方面,存准率和利率水平相较于全球主要经济体都偏低,政策空间较大。财政政策方面,中央政府债务占GDP比重仍然较低,特别国债等手段的使用空间也较大。

其次,中国政府大概率不会重搞大水漫灌和强刺激,而是针对性地应用救助和刺激相结合的政策组合。同时利用基建等投资加强前期的补短板工作。

根据关于刺激手段和力度的回答,我们可以回答关于经济增长目标的问题。我们认为,可以设定增长目标,但不宜过高。

首先,为什么要设定增长目标?

中国经济中,1个百分点的GDP大致对应了200万人的就业。2020年,中国大约新增870万大学毕业生,除了继续深造的学生分流外,中国经济至少要为这些大学生准备600万个新增就业岗位。

由此看来,全年3个百分点的增长,可能是满足就业所要求的增长底线。决策层也强调,经济增长慢一点无所谓,关键是稳就业。

其次,为什么不能过高?

是为了避免好高骛远,不切实际,造成地方政府实施强刺激或重走地产财政老路。同时合理的目标也会避免在统计数据上弄虚作假,进而保护复工复产的真实性。

当前更应该做什么?

最近中央出台的《构建更加完善的要素市场化配置体制机制的意见》回答了这个问题,越是在疫情蔓延这样的紧要关头,就越需要强调中国经济长期发展的正确道路是什么。

在中国人口红利消退、投资作用减弱的背景下,长期的经济增长主要依靠全要素生产率的增长,这不仅涉及整体技术水平的提高,也涉及制度和资源配置效率的提高。

事实上,中央近期出台的文件内容在2019年也都多次被提到,尤其是健全统一开放市场、土地和户籍制度改革等。其中,统一开放市场能够释放额外的市场需求,并减少交易成本和提高资源配置效率;土地和户籍制度改革则从土地要素和劳动力要素两个方面改善结构,延长人口红利窗口。

特别提示:近日,苏宁金融研究院发布了《2020互金一季报》《男性消费报告》,读者可在“苏宁金融研究院”公众号后台分别回复“2020互金一季报”、“男性消费”,一键获取网盘链接和提取码。